Świadczenia pozapłacowe w podstawie opodatkowania

Kwestia związana z nieodpłatnymi świadczeniami od wielu lat wywołuje problemy interpretacyjne, co najczęściej skutkuje sporami z organami podatkowymi, które nierzadko mają swój finał przed sądem.

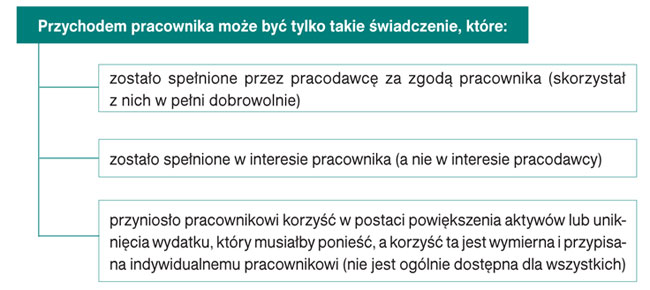

Warunki, jakie według TK musi spełnić świadczenie, aby zostało uznane za przychód pracownika

Omawianą problematyką zajął się Trybunał Konstytucyjny. W wyroku z 8 lipca 2014 r. (K 7/13) uznał on, że nieodpłatnymi świadczeniami są wyłącznie otrzymane przez pracownika przysporzenia majątkowe o indywidualnie określonej wartości. Dopiero wtedy po stronie zatrudnionego powstaje przychód, który podlega opodatkowaniu. Zdaniem Trybunału, to, czy pracownik uzyskał dochód, zależy od tego, czy skorzystał ze świadczenia oferowanego przez pracodawcę w pełni dobrowolnie i czy leżało to w jego interesie, tj. gdyby pracodawca nie zapewnił świadczenia, pracownik sam musiałby ponieść określony wydatek.

Wysokość przychodu z nieodpłatnego świadczenia

Zagadnieniem często powodującym wątpliwości pracodawców jest to, czy do ustalenia przychodu z tytułu przekazanych świadczeń należy brać pod uwagę jego wartość z podatkiem, czy bez. Ponieważ wartość pieniężną świadczeń w naturze należy ustalać według cen zakupu, do przychodu pracownika należy doliczyć kwotę w wysokości brutto (z podatkiem VAT). Gdyby bowiem pracownik dokonywał zakupu tych świadczeń, musiałby zapłacić kwotę z podatkiem.

UWAGA!

Wartość pieniężną świadczeń w naturze należy ustalać według cen zakupu, tj. z podatkiem VAT.

Podobne stanowisko zajął Dyrektor Izby Skarbowej w Katowicach, w interpretacji indywidualnej z 31 grudnia 2008 r. (IBPB2/415-1671/08/BD), w której stwierdził, że:

(...) pracownicy będą osiągać korzyść finansową, gdyż nie są zobowiązani do zapłaty za posiłek w pełnej wysokości, a tylko w 50, natomiast drugie 50 pokrywać będzie wnioskodawca. Dzięki temu u pracowników dochodzić będzie do przysporzenia w majątku, gdyż inny podmiot ponosi koszt finansowy w wysokości 50, a tym samym nie muszą oni uszczuplać swojego majątku. W sytuacji gdyby pracownik musiał zakupić sam określony posiłek, zobowiązany byłby zapłacić cenę, za jaką usługa gastronomiczna jest zbywana, a więc cenę brutto. Z powyższego wynika, iż Spółka do przychodu pracownika powinna zaliczyć wartość brutto dofinansowania do posiłku otrzymanego przez pracownika jako nieodpłatne świadczenie (...).

Już dziś zamów dostęp

do IFK Platforma Księgowych i Kadrowych

- Codzienne aktualności prawne

- Porady i artykuły z najpopularniejszych czasopism INFOR wraz z bieżącymi wydaniami

- Bogatą bibliotekę materiałów wideo

- Merytoryczne dodatki, ściągi, plakaty